医疗器械黄金时代:本土创新的崛起!

2020-08-21

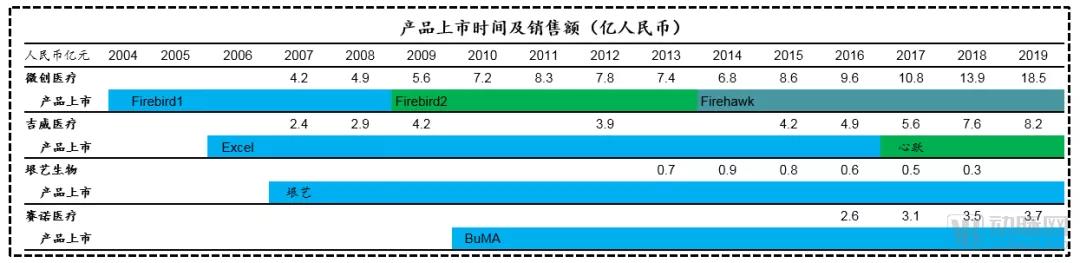

过去几年,本土器械创新迅速崛起,一级市场诞生了联影医疗、启明医疗、微创心通等独角兽公司,二级市场迈瑞医疗市值超3000亿元,春立医疗股价实现了2年10多倍涨幅。种种表现似乎都预示着国产医疗器械的黄金时代已至。

那么,中国医疗器械到底处于什么阶段?中国过去40年医疗器械产业发生了哪些变迁?美股的医药牛股对国内投资有什么启示?医疗器械中哪些细分领域更具发展前景?

海通证券曾发布报告《黄金时代:中国医疗器械创新大潮开启》,提出了器械黄金时代的观点,引发行业讨论。如今,海通证券经过持续的调研研究发布了报告《器械黄金时代:本土创新的崛起》,回答了以上问题。

报告指出:

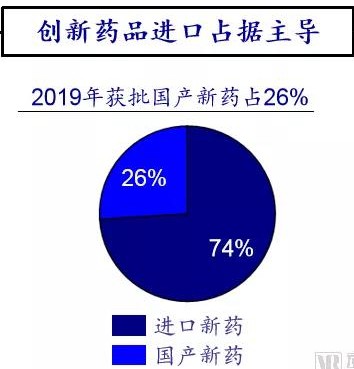

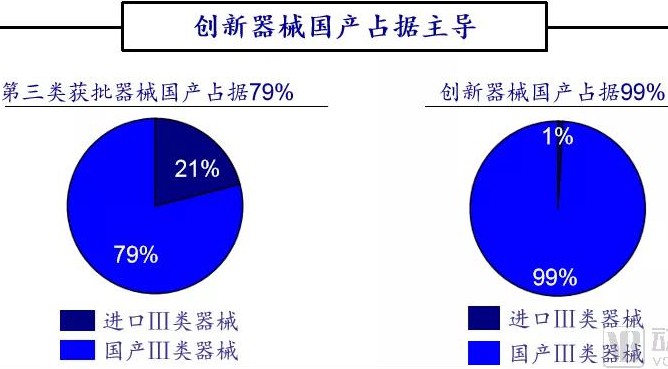

1、在全新的器械领域,如TAVR、结直肠癌早筛、可吸收支架、心室辅助装置(人工心脏)等器械细分领域国产企业先于外企获批,国产占据主导,意味着未来中国器械增量市场很可能由国产占据主导。

2、传统的器械领域,国产企业在高端逐渐突破,PET-CT、高端彩超、化学发光、高端监护仪、骨关节器械等国产替代率不断提高,中国医疗器械存量市场国产替代已经开始有质的变化。

3、中国医疗器械行业正发生着深刻的变化,中国医疗器械本土创新迅速崛起,中国医疗器械投资迎来黄金时代。

药品VS器械,哪个领域更利于国产企业发展?